“Publicada MP 1.202/23: Limitações à Compensação Tributária e Revogações de Benefícios Fiscais.”

Em 29 de dezembro de 2023, com indiscutível finalidade arrecadatória, foi publicada a Medida Provisória nº 1.202/2023, a qual realizou as seguintes mudanças: (i) limitação da compensação de créditos provenientes de decisões judiciais; (ii) a reoneração parcial da folha de salários e (iii) a revogação dos benefícios fiscais previstos no Programa Emergencial de Retomada do Setor de Eventos (Perse), o qual foi introduzido durante a pandemia como uma medida protetiva ao setor de eventos.

- Limitações às compensações de créditos tributários

No que tange à temática da compensação de créditos, a MP alterou o art. 74 da Lei nº 9.430/96 no sentido de que o valor da compensação de créditos decorrentes de decisões judiciais transitadas em julgado observará os limite mensais estabelecidos pela Portaria Normativa do Ministério da Fazenda nº 14/2024.

Nesse contexto, de acordo com a PN MF nº 14/2024, publicada em 05/01/2024, deverão ser observados os seguintes limites:

- Créditos de até R$ 10.000.000 – não terão a compensação sujeita à limitação;

- Créditos de R$ 10.000.000 a R$ 99.999.999,99 – prazo mínimo de 12 meses para compensação;

- Créditos de R$ 100.000.000,00 a R$ 199.999.999,99 – prazo mínimo de 20 meses para compensação

- Créditos de R$ 200.000.000,00 a R$ 299.999.999,99 – prazo mínimo de 30 meses para compensação

- Créditos de R$ 300.000.000,00 a R$ 399.999.999,99 – prazo mínimo de 40 meses para compensação;

- Créditos de R$ 400.000.000,00 a R$ 499.999.999,99 – prazo mínimo de 50 meses para compensação;

- Créditos iguais ou superiores a R$ 500.000.000,00 – prazo mínimo de 60 meses para compensação.

Ademais, a MP estabeleceu que a compensação tributária será graduada em função do valor total do crédito decorrente da decisão judicial e que não poderá ser inferior a 1/60 (um sessenta avos) do valor total do crédito estipulado na decisão com trânsito em julgado.

Importante mencionar também que a MP e a PN não esclarecem se a restrição é aplicável aos pedidos de compensações deferidos ou que estão sob análise, fomentando uma insegurança jurídica.

Desse modo, a alteração imposta pela MP 1.202/23 e pela PN MF 14/2024 estabelece consideráveis restrições ao direito de crédito do contribuinte, sendo possível discuti-las judicialmente à luz do art. 170 do Código Tributário Nacional, da coisa julgada em matéria tributária, sob o prisma do princípio constitucional da vedação ao confisco, entre outros aspectos.

- Reoneração da Folha de Pagamento

Em relação à reoneração da folha de pagamento, a medida provisória impõe um retorno gradual da tributação sobre a folha de salários para determinadas atividades econômicas que, anteriormente, poderiam optar pela contribuição previdenciária sobre a receita bruta (desoneração da folha de pagamento).

Trata-se de uma resposta à rejeição feita pelo Congresso Nacional ao veto que o presidente da República realizou ao PL 334/23, que originou a Lei 14.784/23, a qual, por sua vez, prorrogava a desoneração da folha de pagamento até 31 de dezembro de 2027.

Sendo assim, os benefícios previstos pela Lei 14.784/23 ficam revogados a partir do dia 01 de abril de 2024, data na qual a MP 1.202/23 começa a produzir efeitos.

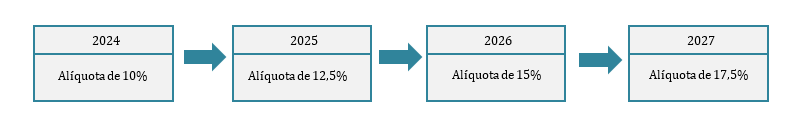

De acordo com a medida provisória, as empresas que se enquadram no Anexo I[1], serão submetidas, de modo gradual, às seguintes alíquotas de contribuição previdenciária:

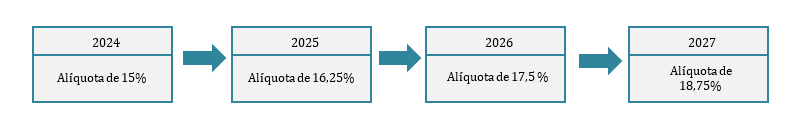

Já para as empresas cujo ramo de atividade esteja no Anexo II[2], o retorno gradual ocorrerá da seguinte forma:

Independente de qual grupo a empresa se inserir, as alíquotas serão aplicadas sobre o salário contribuição do segurado até o valor de um salário-mínimo. Em relação ao valor excedente, serão aplicadas as alíquotas convencionais vigentes na legislação específica.

Por fim, para a aplicação das alíquotas reduzidas, a medida provisória prevê uma contraprestação, qual seja a de que o contribuinte mantenha em seus quadros funcionais uma quantidade de empregados igual ou superior ao verificado em 1º de janeiro de cada ano-calendário.

Esta inovação tem gerado muitos questionamentos a respeito de sua constitucionalidade, uma vez que se deu por meio de medida provisória (art. 62, CF), revogando parcialmente uma recente Lei 14.784/2023, que prorroga a desoneração da folha para os setores, conforme Lei n. 12.546/2011.

- Revogação dos benefícios fiscais ao setor de eventos

Com a publicação da MP 1.202/23, ficam revogados os benefícios fiscais previstos no Programa Emergencial de Retomada do Setor de Eventos (Perse)

Sendo assim, foram suprimidos os benefícios previstos no Perse, tais como a redução a zero das alíquotas do PIS, COFINS, IRPJ e CSLL.

Em relação ao PIS, COFINS e à CSLL, os contribuintes deverão recolher os tributos com base na legislação específica a partir de 1º de abril de 2024. Já em relação ao IRPJ, a partir de 1º de janeiro de 2025.

Esta alteração também revela vícios de inconstitucionalidade, na medida em que a legislação previa a exoneração até dezembro de 2026, o que fere especialmente o princípio da segurança jurídica e a confiança legítima.

Nossos especialistas em Direito Tributário seguem à disposição para eventuais dúvidas em relação às restrições e irregularidades impostas pela MP 1.202/2023 e pela PN MF nº 14/2024.

[1] Abrange empresas de transporte dos setores ferroviário de carga, metroferroviário, rodoviário, de taxi, escolar, dutoviário. Além dessas, as que realizam atividades de rádio, televisão aberta, que desenvolvem programadas de computador e consultoria em tecnologia.

[2] Engloba as atividades de fabricação de artigos de couro, de itens para viagens, calçados, construção de estradas, de elaboração de obras de arte, de geração e dispersão de energia elétrica, sistema de abastecimento de água, tratamento de esgoto, projetos de engenharia civil, entre outras.