A Reforma Tributária (EC 132/23) ainda envolve diversas incertezas, especialmente quanto aos créditos tributários estaduais durante todo o período de transição. Com o objetivo de angariar maiores recursos para os cofres públicos e promover a regularização dos débitos estaduais, diversos estados vêm estabelecendo condições e procedimentos para a celebração de transações, editando normas que regulamentam essa modalidade e permitindo tanto a publicação de editais pela Procuradoria-Geral quanto a apresentação de propostas individuais de acordo diretamente ao órgão competente.

No Estado de Santa Catarina, a Lei nº 19.398, promulgada em 5 de agosto de 2025, estabeleceu novas condições para a celebração de transações envolvendo créditos estaduais tributários inscritos em dívida ativa até 31 de dezembro de 2020, classificados como irrecuperáveis ou de difícil recuperação. Nessa categoria, incluem-se créditos de pequeno valor ou aqueles objetos de litígios tributários decorrentes de relevante e disseminada controvérsia jurídica, conforme disposto na legislação.

No caso de débitos de natureza não tributária, os créditos deverão estar consolidados até 6 de agosto de 2025.

O Estado de Minas Gerais, por meio do Decreto nº 49.081/2025, que regulamentou a Lei nº 25.144/25, dispôs que somente serão passíveis de fruição do benefício se estiverem inscritos em dívida ativa e sejam classificados como irrecuperáveis ou de difícil recuperação ou de pequeno valor, cujo montante seja igual ou inferior àquele estabelecido no art. 20 da, de 9 de janeiro de 2025 ou sejam objeto de litígios tributários decorrentes de relevante e disseminada controvérsia jurídica.

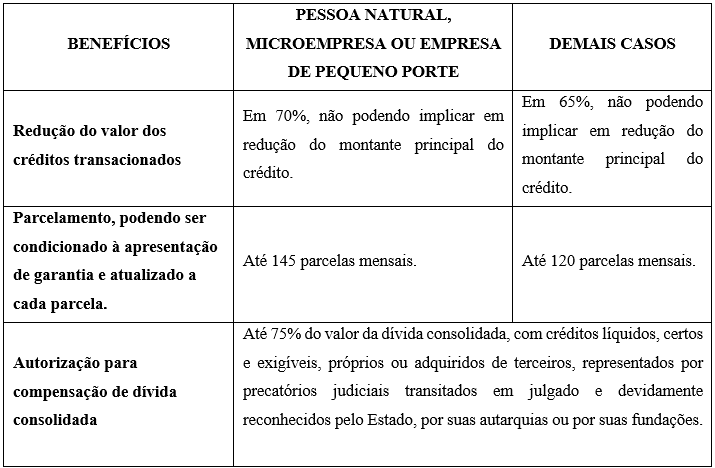

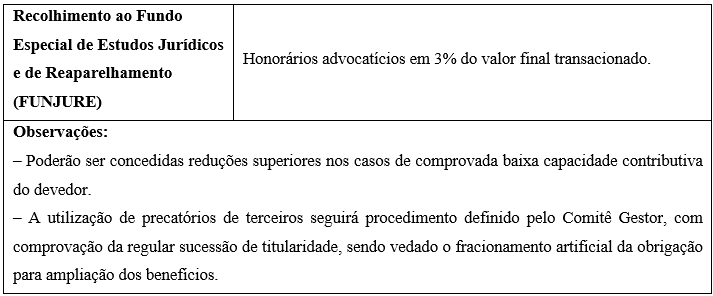

Os descontos não poderão implicar em redução superior a 65% do valor total do débito transacionado, não podendo diminuir o valor principal do débito devido, podendo ser parcelados em até 120 meses, e, no caso da pessoa natural, microempresa ou empresa de pequeno porte a redução pode chegar a 70% e o parcelamento poderá chegar a 145 meses. Além disso, poderá ser utilizado crédito acumulado (próprios ou de terceiros) e precatórios, atendendo aos requisitos estipulados.

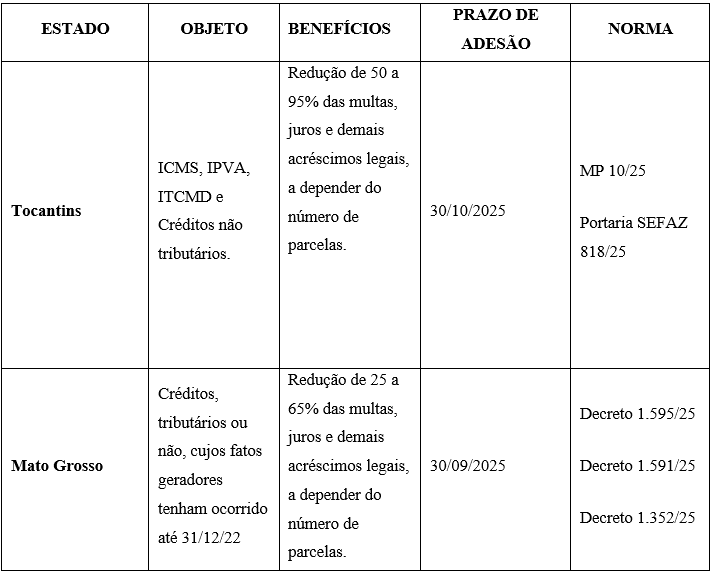

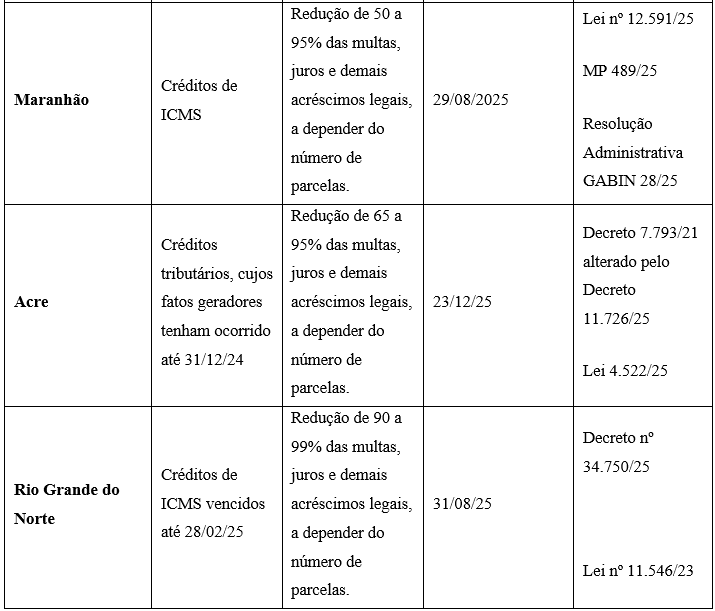

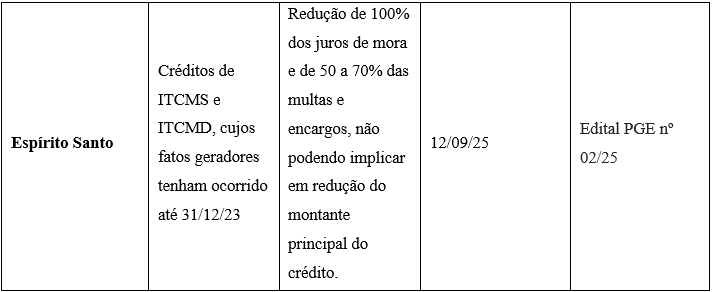

Além desses estados, Sergipe (Lei nº 9.710/25 e Decreto nº 30.213/16), Bahia (Lei nº 14.727/24 e Decreto nº 23.622/25), Roraima (Lei nº 2.217/25), Distrito Federal (Decreto nº 47.337/25 e Lei nº 7.684/25), Goiás (Lei nº 23.387/25), Mato Grosso do Sul (Lei nº 6.438/25), Paraná (Decreto nº 7.855/24 e Lei nº 21.860/23) , Rio Grande do Sul (Decreto nº 58.067/25) e Tocantins (Portaria SEFAZ nº 818/25) consolidaram suas legislações sobre o tema. Os Estados discriminados abaixo estão com prazo aberto para seus respectivos programas de regularização de créditos.

Lembrando que a celebração destes acordos se configura como confissão e obriga o contribuinte a desistir de quaisquer ações e recursos que tenham a finalidade de contestar o débito.

Este texto apresenta um panorama geral da situação, devendo cada caso ser analisado para confirmar a possibilidade de adesão e aproveitamento dos benefícios.