A flexibilização na validação de IBS e CBS – Nota Técnica 2025.002-RTC-Versão 1.33

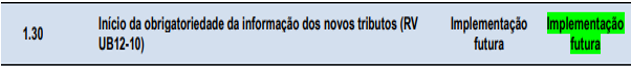

A Receita Federal do Brasil, por meio da Nota Técnica 2025.002-RTC – Versão 1.33, também assinada pelo Encat (Encontro Nacional de Coordenadores e Administradores Tributários Estaduais), na data de 01/12/2025, anunciou uma flexibilização no preenchimento dos campos (como regra de validação) referentes ao Imposto sobre Bens e Serviços (IBS) e à Contribuição sobre Bens e Serviços (CBS), cujo início estava previsto para janeiro de 2026:

Tal flexibilização impacta diretamente o cronograma de implementação da “reforma tributária”, concedendo aos contribuintes um prazo estendido para a adequação de seus sistemas e processos. Aparentemente, a estratégia do fisco parece ser a de introduzir as exigências em fases, priorizando a estabilidade operacional do ambiente de negócios antes da fiscalização plena e da rejeição de documentos fiscais.

Contudo, forçoso frisar que a flexibilização nas regras de validação sistêmica, em tese, não exime os contribuintes da obrigatoriedade de destacar o “IBS” e a “CBS” nos documentos fiscais, conforme estabelecido na própria Nota Técnica 2025.002 – RTC – Versão 1.33.

Este cenário, obviamente, embora traga algum alívio para os contribuintes que enfrentam desafios operacionais e tecnológicos significativos na adaptação de sistemas de ERP e de emissão de nota fiscal eletrônica, também impõe a necessidade de um monitoramento constante por parte das empresas, uma vez que o cronograma pode sofrer novas alterações em função do andamento da regulamentação complementar e da capacidade de adaptação do ambiente de negócios.

A data exata para o início da validação obrigatória dos campos de “IBS” e “CBS”, no entanto, permanece indefinida e está sujeita a futuros comunicados e portarias da Receita Federal, em parceria com o “Encat”, daí a necessidade do acompanhamento do tema por parte dos contribuintes e profissionais da área fiscal.

Enfim, a flexibilização na validação de “IBS” e “CBS” configura uma janela de oportunidade estratégica para o aprimoramento e testes dos sistemas fiscais, mas não deve ser interpretada como uma oportunidade de relaxamento da exigência tributária, afigurando-se fundamental que as empresas compreendam que a validação obrigatória será, inevitavelmente, implementada em breve, exigindo conformidade plena e sem margem para improvisações.

O Escritório Brasil Salomão e Matthes seguirá monitorando as alterações legislativas relativas à Reforma Tributária e outros temas correlatos, permanecendo à disposição para esclarecimentos adicionais.